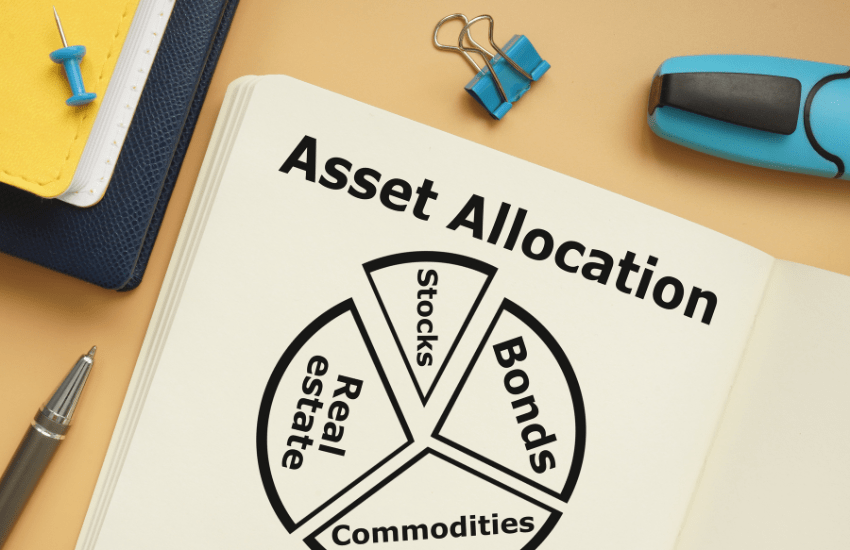

億り人も実践する「アセットアロケーション」とは何か、気になる人も多いのではないでしょうか?この記事では、その定義から役割、具体的な実践方法までを徹底解説します。この記事を読めば、なぜ適切な資産配分がリスクを抑えながらリターンを最大化し、長期的な資産形成を成功させる鍵なのかが明確に理解できます。

国内外株式、債券、不動産、金といった主要な資産クラスの特徴を学び、感情に左右されない賢い資産形成の第一歩を踏み出しましょう。

アセットアロケーションとは何かその定義と役割

「アセットアロケーション」という概念は、資産形成の成功を左右する最も重要な要素の一つと言われています。

アセットアロケーションとは、投資家が自身の投資目標、リスク許容度、そして投資期間に応じて、株式、債券、不動産、金といった異なる種類の資産(これを「資産クラス」と呼びます)に、どのような割合で資金を配分するかを決定する戦略的なプロセスを指します。

資産形成におけるアセットアロケーションの立ち位置

資産形成を進める上で、投資には様々なアプローチがあります。例えば、どの会社の株を買うか、いつ売買するかといった「銘柄選択」や「タイミング投資」も重要に思えるかもしれません。しかし、これらは氷山の一角に過ぎません。

アセットアロケーションは、資産形成戦略の最も根幹をなす「土台」として位置づけられます。家を建てる際に、まず頑丈な基礎を築くのと同じように、投資においてもアセットアロケーションという強固な土台がなければ、その上にいくら良い銘柄を積み重ねても、長期的な安定成長は望めません。

分散投資の基本原則を理解する

アセットアロケーションの核心には、「分散投資」という投資の基本原則があります。古くから「卵を一つのカゴに盛るな」という格言があるように、投資の世界ではリスクを集中させず、複数の対象に分散させることが賢明とされています。

分散投資には、主に以下の3つの側面があります。

分散の種類と内容、アセットアロケーションとの関連

| 分散の種類 | 内容 | アセットアロケーションとの関連 |

|---|---|---|

| 時間の分散 | 一度に全額投資せず、時期をずらして複数回に分けて投資すること。 | 積立投資など、投資実行フェーズでのリスク低減策。 |

| 地域の分散 | 特定の国や地域に偏らず、世界中の市場に投資すること。 | 国内外の株式や債券を組み合わせることで実現。 |

| 資産クラスの分散 | 株式、債券、不動産、金など、異なる値動きをする資産に資金を配分すること。 | アセットアロケーションの最も重要な側面。 |

このように、性質の異なる資産を組み合わせることで、特定の資産が大きく下落したとしても、他の資産でその損失をある程度相殺し、ポートフォリオ全体のリスクを低減する効果が期待できます。

億り人が語るアセットアロケーションの絶大な効果

「億り人」と呼ばれるような、大きな資産を築き上げた投資家たちが口を揃えて重要視するのが、アセットアロケーションです。彼らは冷静かつ計画的に資産を配分し、リスクを管理しながら着実に資産を増やしていったのです。

アセットアロケーションは、まさに彼らの成功の礎となった、再現性の高い投資戦略と言えるでしょう。

リスクを抑えながらリターンを最大化する秘訣

異なる特性を持つ複数の資産クラス(例えば、国内外の株式、債券、不動産、金など)に資金を分散して投資することで、特定の市場変動による影響を緩和し、全体としてのリスクを低減させます。例えば、株式市場が低迷する局面でも、比較的安定した値動きをする債券がポートフォリオ全体の下支えとなることがあります。

このように、異なる動きをする資産を組み合わせることで、一方の損失をもう一方の利益や安定性で補い合う効果が期待できます。

資産クラスの種類と主な特性、市場変動時の傾向

| 資産クラス | 主な特性 | 市場変動時の傾向(一例) |

|---|---|---|

| 国内外株式 | 高い成長性、価格変動(ボラティリティ)も高い | 景気拡大期に上昇、景気後退期に下落しやすい |

| 債券 | 比較的安定、定期的な利子収入(インカムゲイン)が期待できる | 金利上昇で下落、金利低下で上昇しやすい(株式と逆相関になりやすい) |

| 不動産(REITなど) | インフレヘッジ、賃料収入が期待できる | 景気や金利、地域経済の影響を受ける |

| 金 | 安全資産としての側面、インフレヘッジ | 地政学リスクや経済不安時に上昇しやすい傾向がある |

このように、各資産クラスの特性を理解し、それらを組み合わせることで、リスクとリターンのバランスを最適化し、効率的な資産形成を目指すことが、億り人が実践するアセットアロケーションの真髄と言えるでしょう。

不動産投資と株式・投資信託との比較について知りたい方は「不動産投資の成功率は?株式・投資信託と徹底比較!」の記事をご参照ください。

アセットアロケーションの実践とメンテナンス

アセットアロケーションは、一度設定すれば終わりではありません。市場環境は常に変化し、投資家のライフステージも移り変わるため、定期的な見直しと調整が不可欠です。

適切なメンテナンスを行うことで、長期的な目標達成に向けたポートフォリオを維持し、リスクとリターンのバランスを最適化できます。

ポートフォリオのリバランスはなぜ必要か

リバランスとは、当初設定した資産配分比率が市場の変動によって崩れた際に、元の比率に戻す作業のことです。

特定の資産クラスが好調に推移すると、ポートフォリオ全体に占めるその資産の比率が当初よりも高くなります。その結果、意図せずリスク許容度を超えた状態になる可能性があります。

- リスクの抑制

好調な資産クラスが過剰な比率になると、その資産が下落した際の影響が大きくなります。リバランスにより、リスクが特定の資産に集中するのを防ぎます。 - リターンの最適化

割高になった資産を一部売却し、相対的に割安になった資産を買い増すことで、市場の効率性を活用し、長期的なリターンを追求します。これは「安く買って高く売る」という投資の基本原則を実践することにも繋がります。 - 目標の維持

最初に設定したリスク許容度と投資目標を維持するために、資産配分を当初の計画に沿って調整し続けることが重要です。

市場環境の変化に合わせた柔軟な調整

アセットアロケーションは、一度決めたら永久不変というものではありません。経済状況、金利、インフレ率、地政学的リスクといった市場環境は常に変化しており、それに伴い各資産クラスの魅力やリスクの度合いも変動します。

そのため、柔軟な視点を持ってアセットアロケーションを微調整することが、長期的な成功には不可欠です。

市場環境の変化に対応するためには、日頃から経済ニュースに関心を持ち、様々な情報を多角的に分析する能力を養うことが大切です。

不動産投資を検討する際には、エリアの選定も重要な要素の一つとなります。危険エリアの見分け方と投資戦略について知りたい方は「不動産投資で失敗しない!危険エリアの見分け方と安全な投資戦略」の記事をご参照ください。

億り人も実践!アセットアロケーションとは?まとめ

アセットアロケーションは、個人の目標とリスク許容度に合わせて、株式、債券、不動産、金といった複数の資産クラスに資金を配分する、資産形成の土台となる戦略です。この記事で見てきたように、この戦略はリスクを適切に分散し、市場の変動に強いポートフォリオを構築することで、長期的な視点で安定したリターンを目指すことを可能にします。

「億り人」と呼ばれる多くの成功者が実践していることからも、その絶大な効果は証明されています。感情に流されず、定期的なリバランスを通じて市場環境の変化に対応し、継続することが、アセットアロケーションを通じて資産形成を成功させるための重要な心構えです。