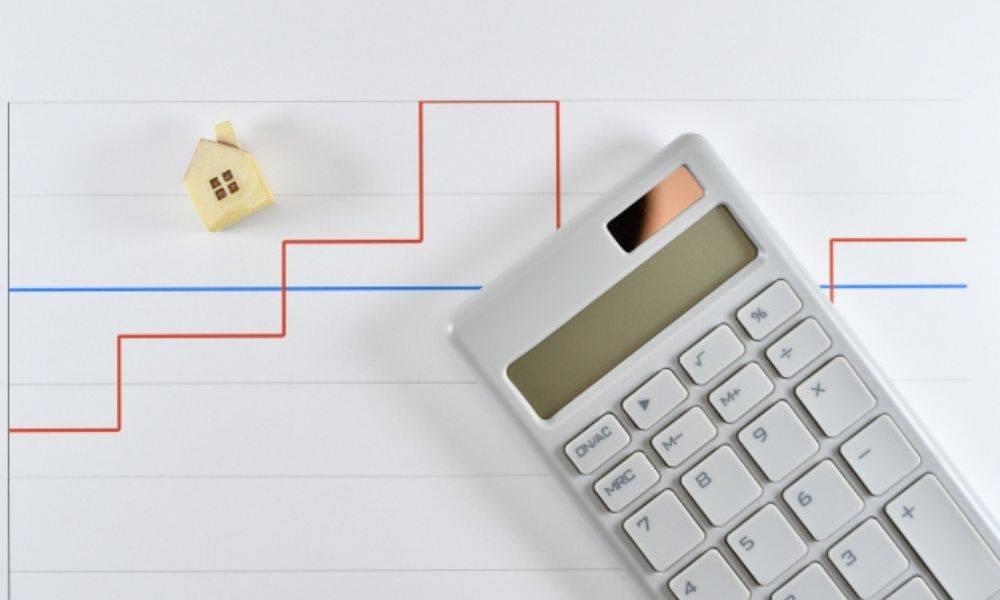

近年の住宅ローン金利は歴史的な低水準が続いていましたが、日本銀行が短期金利の引き上げを決定したことを受け、今後は住宅ローンの変動金利が上がる可能性が高いと考えられます。

変動金利が上昇すれば、住宅ローンの返済負担が増加するため、将来の返済計画の見直しや対応策が必要かもしれません。

本記事では、住宅ローンの変動金利が上がる可能性や金利の種類、上がる場合の対応策について解説します。

今後、住宅ローンの変動金利は上がる可能性が高い

日本銀行は2024年7月31日に短期金利の引き上げを決定しました。これを受けて、住宅ローンの変動金利は0.15%ほど上がる可能性があります。多くの金融機関では、毎年4月と10月に適用金利の見直しが行われ、その2~3ヶ月後から実際の適用金利に反映されます。

そのため、今回の金利引き上げの影響が実際に及ぶのは、2025年1月前後になると予想されています。

マイナス金利解除によるメリット・デメリットについては、『マイナス金利解除によるメリットとは?デメリットもわかりやすく解説』の記事でも紹介していますので、本記事とあわせてご覧ください。

住宅ローン金利の種類

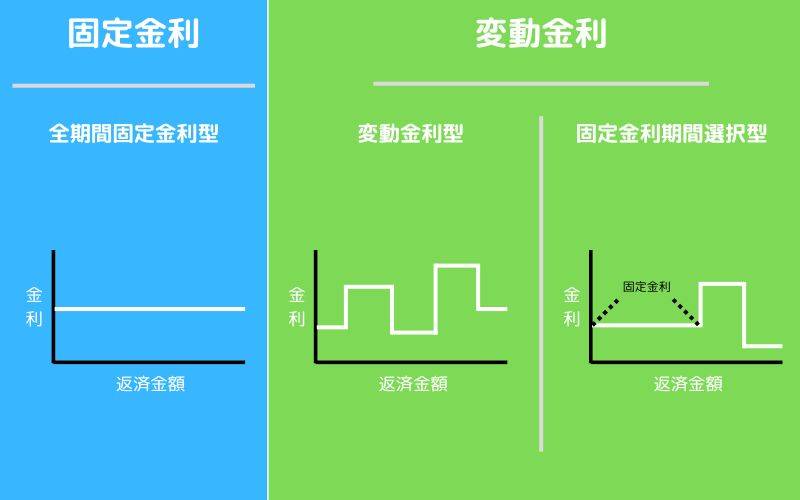

住宅ローン金利の種類は、下記の3つです。

- 全期間固定金利型

- 変動金利型

- 固定金利期間選択型

それぞれ解説します。

全期間固定金利型

全期間固定金利型は、借入を行った時点で借入金利が確定し、ローンを完済するまで金利が変動しないタイプです。

全期間固定金利型は、将来的に金利が上昇した場合でも、毎月の返済額が一定に保たれます。そのため、長期的な返済計画が立てやすく、安定した返済を望む方に適しています。

金利が下がったとしても返済額が下がらないため、変動金利よりも高めの金利が設定されているのが一般的です。

変動金利型

変動金利型は、借入期間中に金利が変動するタイプです。

変動金利型は、金利が固定金利よりも低く設定されているため、支払う利息が少なくなります。また、金利が下がった場合には、最終的な返済総額がさらに下がるかもしれません。

一方で、経済動向により金利は変化するため、返済額が安定せず、金利が上昇した場合には返済額が増えるリスクがあります。ただし、急激な金利上昇が起こった場合、下記2つのルールが適用されます。

| ルール | 内容 |

|---|---|

| 5年ルール | 金利が見直されても、5年間は返済額が変わらない |

| 125%ルール | 金利が上昇しても、これまでの返済額の125%以上にはならない |

これらのルールにより、借り主は急激な返済額の増加から一定の保護を受けられます。

変動金利の上がり幅に関しては、『変動金利の上がり幅とは?ルールのポイントやリスクを抑える方法』の記事でも紹介していますので、本記事とあわせてご覧ください。

固定金利期間選択型

固定金利期間選択型は、一定期間内は固定金利が適用されるタイプです。例えば、「当初5年間は金利〇%」のように設定されます。

固定金利期間が終了すると、金利状況を見極め、自分にとって最適な金利タイプを選択可能です。ただし、変動金利型に適用される「5年ルール」や「125%ルール」が適用されないため、借入後に金利が大幅に上昇した場合、返済額も大幅に増加するリスクがあります。

返済額が大幅に増加するリスクを防ぐためにも、固定金利期間選択型を選ぶ際は、将来の金利動向を慎重に見極め、返済計画を綿密に立てることが重要です。

住宅ローン金利の決まり方

住宅ローン金利の決まり方は、変動金利と固定金利で異なります。

それぞれの金利タイプ別に解説します。

変動金利

変動金利型の金利は、一般的に「短期プライムレート」を参照して決定されます。

短期プライムレートとは、銀行が信用力の高い企業に対して、1年以内の短期融資を行う際に適用する金利のことです。この短期プライムレートは、日本銀行の政策金利の影響を受けるため、日本銀行が政策金利を引き上げると、短期プライムレートも連動して上昇する傾向にあります。

固定金利

固定金利型の金利は、国債市場で取引される10年国債の利回りを基準として決定されます。

10年国債の利回りは、国債を取引する投資家の動向によって左右されます。投資家は将来の経済状況や金利動向を予測して国債の売買を行うため、10年国債の利回りは、「今」の経済状況ではなく、「将来」の経済見通しに大きく影響を受けるといえるでしょう。

そのため、住宅ローンの固定金利も、「将来」の予測に影響を受けて決まります。

住宅ローンの変動金利が上がる場合の対応策

住宅ローンの変動金利が上がる場合の対応策は、下記の通りです。

- 景気動向や日銀の経済政策を確認する

- 自治体や国の優遇金利制度を利用する

- 借入額を減らして返済期間を短くする

- 繰り上げ返済を検討する

- 住宅ローンの借り換えを検討する

順番に見ていきましょう。

景気動向や日銀の経済政策を確認する

住宅ローンの変動金利が上昇するかどうかを見極めるには、日本の景気動向や日本銀行の金融政策を注視することが重要です。

日本銀行は年に8回(1月、3月、4月、6月、7月、9月、10月、12月)、金融政策決定会合を開催し、最新の金融政策を発表します。金融政策決定会合では、現在の景気状況や今後の見通しについても言及されるため、重要な情報源となります。

そのため、これらの情報を定期的にチェックし、金利上昇の兆候が見られる場合は、早めの対策を検討しましょう。

自治体や国の優遇金利制度を利用する

自治体や国が提供する優遇金利制度を活用することで、金利負担を軽減できる場合があります。

例えば、住宅金融支援機構の住宅ローン「フラット35」では、2024年2月から子どもの人数に応じて金利を引き下げる制度が始まりました。18歳未満の子どもが1人いる場合、金利が当初5年間、0.25%引き下げられます。

子どもの人数が増えるほど金利の引き下げ幅が大きくなり、子ども4人の場合は最大で1%の金利引き下げが適用されます。この優遇金利制度を利用することで、支払総額を大幅に抑えられるでしょう。

借入額を減らして返済期間を短くする

住宅ローンの支払い金利は、「利率」と「借入額(残債)」と「借入期間」の3つの要素で決まります。利率が高くなると、支払う金利も増えるため、住宅ローンの返済負担が重くなります。

そのため、これから住宅ローンを組む人は、金利上昇リスクに備えるために、「借入額をなるべく少ない金額にする」「なるべく早く返済する」という返済プランを立てておくことが重要です。

借入額を減らすためには、頭金をできるだけ多く用意することが有効です。頭金が多ければ、借入額を抑えられるため、支払う金利の総額も減らせます。

繰り上げ返済を検討する

住宅ローンの変動金利が上昇すると、支払う利息が増えるため、返済負担が重くなります。そこで有効な対策が、繰り上げ返済です。繰り上げ返済とは、毎月の約定返済額に加えて、任意のタイミングで追加の返済を行うことです。

繰り上げ返済を行うことで、住宅ローンの残債(借入残高)を減らせるため、支払う利息の総額を抑えられます。また、繰り上げ返済することで、最終的な返済期間を短縮できるというメリットもあります。

繰り上げ返済を行うためには、一定の資金が必要です。計画的に繰り上げ返済資金を積み立てたり、ボーナスを繰り上げ返済に充てたりすることが必要になります。

住宅ローンの借り換えを検討する

繰り上げ返済が難しい場合や、他の金融機関の住宅ローン金利水準が魅力的な場合は、住宅ローンの借り換えを検討することも対応策の一つです。

住宅ローンの借り換えは、主に固定金利の住宅ローンと金利水準の低い変動金利の2つの方法があります。それぞれメリットとデメリットを理解しましょう。

固定金利の住宅ローン

| メリット |

|

|---|---|

| デメリット |

|

金利水準の低い変動金利の住宅ローン

| メリット |

|

|---|---|

| デメリット |

|

住宅ローンの借り換えを検討する際は、残債額や借り換え時の金利水準、手数料などを総合的に考慮し、シミュレーションを行うことが重要です。メリットが出ることを確認した上で、借り換えを実行しましょう。

金利タイプを変更する際のポイントに関しては、「変動金利の見直し時期はいつ?金利タイプを変更時のポイントや注意点」の記事でも紹介していますので、本記事とあわせてご覧ください。

変動金利についてよくある質問

ここからは、変動金利についてよくある質問にお答えします。今回お答えする質問は、下記の2つです。

- 住宅ローンはなぜ35年なの?

- 住宅ローン金利は、固定と変動どちらが人気?

住宅ローンはなぜ35年なの?

住宅ローンの借入期間は、多くの金融機関で15年以上35年以内と定められています。ただし、金融機関によって借入期間は異なるため、確認が必要です。

一般的に、住宅ローンを借りた後に返済期間を伸ばすなどの変更を行うには、再度審査が必要となります。この審査には細かな条件があり、変更が認められない場合もあります。そのため、住宅ローンを組む際は、35年の返済期間を設定する人が多いです。

35年ローンであれば、無理なく月々の返済ができ、余裕ができた場合には繰り上げ返済を活用して返済期間を短縮したり、返済額を減らしたりすることが可能です。

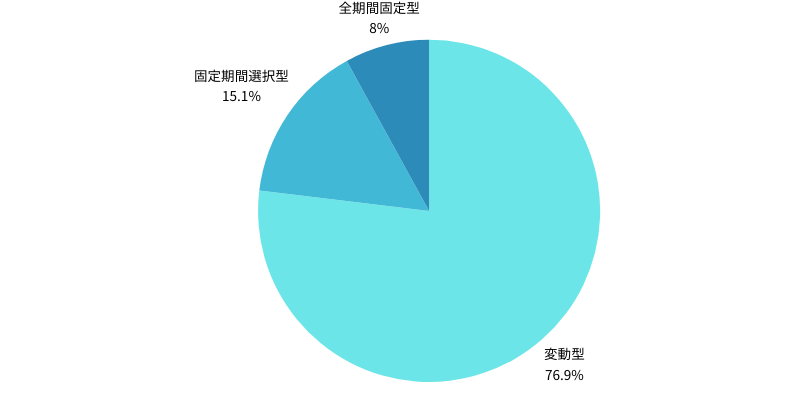

住宅ローン金利は、固定と変動どちらが人気?

住宅金融支援機構の「住宅ローン利用者調査(2024年4月)」によると、住宅ローンを利用する人の76.9%が変動金利を選択しています。

住宅金融支援機構データより引用

2019年度の「住宅ローン利用者調査」では、変動金利を選択した人は59%でしたが、ここ数年で変動金利の人気が高まっていることがわかります。ただし、今後は変動金利が上がる可能性があるため、変動金利を選択する人は減るかもしれません。

住宅ローンの変動金利が上がったとき対策法のまとめ

本記事では、住宅ローンの変動金利が上がる可能性や対応策について解説しました。

住宅ローンの変動金利は、日本銀行の金利引き上げにより、2025年1月頃から影響が出ると予想されています。変動金利が上がる場合の対応策としては、景気や日銀の政策チェック、自治体や国の優遇制度の利用、借り換えなどが挙げられます。

これから住宅ローンを借りる予定の方は、金利動向を注視し、ご自身のライフプランに合った住宅ローンを選びましょう。住宅ローンのご相談なら、ぜひアデプトマネジメントにご相談ください。

アデプトマネジメントでは、経験豊富なスタッフが、金利動向や返済計画など、お客様のライフプランに合わせた最適な住宅ローンをわかりやすく丁寧にご説明いたします。ぜひ、お問い合わせフォームからお気軽にご相談ください。