不動産投資は、投資家だけでなくメインの収入源をほかに持っているサラリーマンが副業として取り組みやすい投資方法です。節税対策になると聞いて興味を持つサラリーマンの方は多いのではないでしょうか。ただし、節税できる仕組みや内容をいまいち理解していないため、何から始めればよいかわからない方もいるでしょう。

本記事では、不動産投資で節税できる仕組みや節税しやすい人の特徴・注意点を詳しく解説します。不動産投資のメリットだけではなくリスクも合わせて解説するので、不動産投資で節税できる仕組みに興味がある方は、ぜひ最後まで記事を読み進めてください。

不動産投資で節税できる理由

不動産投資で節税できる理由は、サラリーマンや自営業者の収入に対して課税される税金を、不動産所得によって下げられるからです。不動産投資によって家賃収入を得ると個人所得も上昇するため、所得税や住民税が課税されます。ただし、入ってくる家賃に対してそのまま税金が課税されるわけではなく、あくまで不動産所得に対して課税されます。

不動産投資での節税方法や効果に関しては「不動産投資による【節税】に向いている人は?3つの節税方法を詳しく解説」で詳しく紹介しています。

不動産投資で節税できる税金

不動産投資で節税できると言われている税金は、「所得税・住民税」「贈与税」「相続税」「法人税」です。以下では、一つずつ順番に紹介します。

所得税・住民税

所得税は、1年間の全ての収入金額から、必要経費や所得控除額を差し引いた金額(所得金額)に対してかかる税金です。一般的にサラリーマンやアルバイト・パートなどの給与所得者の場合、所得税は給与から差し引かれています。

住民税は、道府県民税(東京都の場合は都民税)と区市町村民税の総称です。所得税と同様に所得に応じた金額を毎年納めます。

贈与税

贈与税は、他人から財産を無償で譲り受けた場合に、譲り受けた側に課される税金です。110万円の基礎控除が設定されているため、年間110万円であれば贈与税はかかりません。

贈与税の算出には、国税庁のWebサイトに掲載されている「贈与税の計算と税率(暦年課税)」が参考になります。

相続税

相続税は、故人から財産を引き継いだ際、相続人に課せられる税金です。残された遺産のみではなく、相続開始前3年以内に贈与された財産についても相続税がかかります。

相続税の具体的な計算方法については、国税庁のWebサイトに掲載されている「相続税の計算」が参考になります。

法人税

法人税は、法人の企業活動により得られる所得に対して課される税です。法人の所得金額は、益金の額(商品・製品などの販売による売上収入、土地・建物の売却収入など)から損金の額(売上原価や販売費、災害等による損失など費用や損失に当たるもの)を引いた金額となっています。そして、法人税額は所得金額に税率をかけ、税額控除額を差し引くことで算出します。

不動産投資で節税できる仕組み

不動産投資が節税対策になる理由はいくつかありますが、なかでも所得税・住民税は「減価償却」と「損益通算」を行うことで課税対象の所得額を少なく申告できます。

また、将来的に財産の贈与や相続が発生した際に、現金よりも不動産のほうが納税額を抑えます。以下では、不動産投資で節税できる仕組みを詳しく解説します。

減価償却

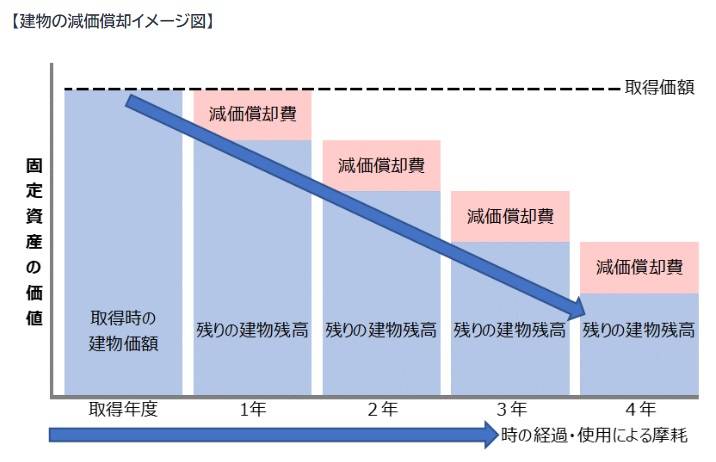

減価償却とは、建物や機械資材など長期間にわたって使用する高額な資産の取得価額を、資産ごとに定められた耐用年数に応じて分割し、経費として計上することです。

減価償却の節税事例

たとえば、建物価格5,000万円のマンションを購入して減価償却期間が5年の場合、減価償却費は毎年1,000万円ずつ発生し、5年にわたって費用計上します。

不動産購入時から耐用年数が経過するまでの間は所得を少なく申告できるため、所得税と住民税を長年にわたって軽減できるのがメリットです。

画像引用元:Money Forward

減価償却費は、キャッシュを一括支払い後に経費だけ分割して計上していきます。そのため、確定申告書上は不動産所得が赤字になったとしても、実際には減価償却費がキャッシュアウトしていくわけではないため、大きな節税効果が期待できます。

土地は経年により価値が減っていくものではないため、不動産で減価償却の対象となるのは建物と建物付属設備のみです。

損益通算

損益通算とは、同一年度内で発生した利益と損失の合算を指します。不動産投資においては、不動産所得の赤字を投資家本人の給与所得との相殺が可能となります。課税対象から控除される金額は、家賃収入から必要経費を差し引いた金額です。

損益通算の節税事例

減価償却と併せて損益通算を行えば、不動産投資の納税額をさらに抑えられます。たとえば、1年間の家賃収入が800万円で購入費用の減価償却費が1,000万円、そのほかの必要経費が100万円の場合です。家賃収入の800万円から減価償却費1,000万円と必要経費の100万円を差し引いた300万円の赤字額が損益通算されます。

家賃収入800万円-減価償却費1,000万円-必要経費100万円=-300万円(損益通算)

課税所得1500万円のサラリーマンであれば、損益通算によって1,500万円から300万円を差し引いた1,200万円として所得額を申告できるため、所得税と住民税の軽減に役立ちます。

不動産評価額は現金よりも低い

財産を不動産として所有していると、贈与税や相続税を抑えられる可能性があります。贈与税や相続税の算出に用いる不動産の評価額は、同じ価値の現金よりも低いことが多くなっています。そのため、不動産の贈与税や相続税を算出する際は、時価(実際に売買される価格)の80%程度となっている「相続税評価額」に所定の税率をかけ合わせるのが一般的です。

不動産評価額の節税事例

たとえば、4,000万円分の財産に関して全て現金で所有の場合、課税対象額は4,000万円です。一方で、売買価格5,000万円の不動産を所有の場合、課税対象額は4000万円となるため節税対策となります。

不動産投資で節税しやすい人の特徴

不動産投資では、節税しやすい人と節税しにくい人がいます。どのような人が不動産投資で節税しやすいのでしょうか、以下で詳しく解説します。

減価償却が高い不動産を所有している

減価償却が高い不動産を所有している場合は、不動産投資に向いています。減価償却費が大きいほど会計上の赤字を大きくできるため、多くの所得を損益通算して節税効果が期待できます。

減価償却が高い不動産の代表例は、木造築古物件です。木造の法定耐用年数は22年で、他の構造に比べて短くなっているため、同じ建物価格や築年数だったとしてもより大きな減価償却費になります。

住居用建物の耐用年数

| 建物構造 | 耐用年数 |

|---|---|

| 木造 | 22年 |

| 軽量鉄骨プレハブ造(骨格材肉厚3mm以下 | 19年 |

| 軽量鉄骨プレハブ造(骨格材肉厚3mm超4mm以下) | 27年 |

| 重量鉄骨造(骨格材肉厚4mm超) | 34年 |

| 鉄筋コンクリート造 | 47年 |

また、築古物件(耐用年数を過ぎた物件)は、法定耐用年数×20%の年数で減価償却ができるため、鉄筋コンクリートの物件だったとしてもより大きな減価償却費になります。

減価償却資産の耐用年数表に関しては主な減価償却資産の耐用年数表をご参照ください。

収入が多い人

不動産投資で節税しやすい人は、収入が多い人です。目安は、課税所得が900万円(年収目安1,200万円)を超える人と言われています。課税所得が900万円を超えてくると所得税・住民税率は約33%となり、減価償却期間中の所得税・住民税率と譲渡税率の差を大きくできるため、実際に減らせる税金額も大きくなり節税対策となりやすいでしょう。

定年退職などで収入が大きく下がる人

定年退職が数年後に迫っていて収入が大きく下がる可能性が高い人は、不動産投資をするおすすめのタイミングです。不動産を購入した年は短期的に赤字となるため、課税所得が低くなり所得税や住民税の節税ができます。減価償却期間の短い物件を購入すれば、短期間で経費計上できる金額が大きくなります。

ただし、定年退職間近になると100%の融資は受けづらくなることに注意しましょう。そのため、不動産価格の半分程度の自己資金を用意し、退職後の資産運用も見据えての検討が必要です。

不動産投資で節税するときの注意点

不動産投資は節税対策になるメリットがありますが、多くの投資方法と同様にデメリットも存在します。節税目的で不動産投資を行う際の注意点について、以下で詳しく解説します。

確定申告が必要

不動産投資で節税するためには、サラリーマンでも確定申告が必要です。確定申告には「青色申告」と「白色申告」の2種類があります。青色申告で確定申告をすると、青色申告特別控除として10万円もしくは最大65万円を控除できるメリットがあります。不動産の収益から10万円でも控除できれば節税につながるため、確定申告は青色申告で行いましょう。

ただし、青色申告特別控除は控除額計上前からすでに不動産所得が赤字の場合には使えません。また、控除上限は控除額計上前の所得金額となります。たとえば、青色申告特別控除前の所得が1万円で10万円の控除が使えた場合は9万円の赤字になりますが、この9万円は切り捨てられます。

不動産投資で必要な確定申告については、「不動産売却後の大きな壁は確定申告。確定申告の方法や書類の書き方を詳しく解説」の記事で詳しく紹介しています。

長期の節税は難しい

不動産投資は、長期の節税は難しいと言われています。2年目以降は、同一の投資物件に対して初期費用ほどの経費はかからず、節税効果は1年目よりも弱まっていくのが一般的です。

減価償却ができる期間は法定耐用年数の期間と決まっているため、長期間にわたって不動産を所有していると収入から減価償却費を差し引けない時期がきます。

法定耐用年数を過ぎた物件は投資用としても居住用としても需要が低下していくため、長期の節税は難しく法定耐用年数の範囲内での売却がおすすめです。

購入して間もない場合は損をする可能性がある

不動産投資用の物件の売却を急ぐと、支出を大きく増やしてしまい損をする可能性があります。個人不動産の売却益には譲渡所得税がかかり、税率は物件の所有期間に応じて異なります。

譲渡所得にかかる税率

| 所有期間 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 (不動産の所有期間が5年超) |

15% | 5% |

| 短期譲渡所得 (不動産の所有期間が5年以下) |

30% | 9% |

短期譲渡所得の税率は、長期譲渡所得の約2倍に設定されています。売却を急ぐと譲渡所得税を多く支払うことになるため、注意が必要です。

マンションを売却するタイミングについては、「マンション売却はタイミングが重要。賢く売るならいつがいい?」で詳しく解説しています。

節税の仕組みをもっと知りたい方はご相談ください

不動産投資を始めることで、サラリーマンは節税対策が可能です。ただし、全てのサラリーマンが不動産投資で節税しやすいわけではありません。減価償却が高い不動産を所有している方や、課税所得が900万円(年収目安1,200万円)を超える方などがおすすめです。

サラリーマンだと、一度くらいは不動産会社の営業マンに不動産投資を勧められた経験があるかもしれません。もし、不動産投資における節税の仕組みを理解していれば、営業トークに踊らされることなく節税に向いているかどうか判断ができます。

不動産投資にはメリットだけではなく、リスクもあります。不動産投資で節税できる仕組みをきちんと理解し、手持ちの資金がある状態で不動産投資を始めてください。

アデプトマネジメントは、不動産投資の成功率を高めるためのノウハウと、弁護士やFPなどの節税に関するスペシャリストも揃っています。現在不動産投資を行っている方も、すでに節税のために不動産投資を始めたい方も、お問い合わせフォームからお気軽にご相談ください。