不動産投資は賢く節税すれば、税金の負担を大幅に減らし、資産を効果的に増やすことが可能です。しかし、適切な対策を講じなければ、見逃してしまう節税の機会も少なくありません。

そこで本記事では、不動産投資の税金対策・具体的な税金対策方法と法人化のメリット・デメリットを分かりやすく解説します。また、不動産投資で税金対策に取り組む際の注意点もご紹介します。不動産投資による税金対策に関心がある方は、ぜひ参考にしてみてください。

不動産投資は税金対策になる?

不動産投資は、対策次第で所得税や住民税・贈与税・相続税・法人税等の節税につなげることが可能です。ただし、いずれもどの程度の効果があるのかは、状況により異なります。不動産投資の税金対策は、それぞれの状況に応じて適切な戦略を立てることが重要です。

以下で、不動産投資の具体的な税金対策をご紹介しますので、参考にしてみてください。

「不動産投資による【節税】に向いている人は?3つの節税方法を詳しく解説」の記事で、不動産投資の節税について解説しているので、ぜひ参考にしてみてください。

不動産投資でできる税金対策

不動産投資の税金対策で節税ができる税金は、以下の通りです。

- 所得税・住民税

- 贈与税

- 相続税

- 法人税

下記で、それぞれの節税対策を具体的に見ていきましょう。

「不動産投資で計上する経費によって節税効果が変わるって本当?」の記事で、不動産投資の経費による節税効果について解説しているので、ぜひ参考にしてみてください。

所得税・住民税

不動産投資による所得は所得税・住民税の対象となりますが、適切な節税対策を施すことで税負担の軽減が可能です。

不動産投資の収入は、減価償却費や修繕費等の必要経費の計上ができ、課税所得を減少させることができます。さらに、不動産投資で得られる所得が赤字になった場合は、給与所得等との合算が可能です。給与所得として先に納めた所得税や住民税から還付を受けることができます。

贈与税の節税

不動産投資に取り組むと贈与税の節税も可能です。

贈与税の計算上、相続税路線価や固定資産税評価額等が用いられます。これらの価格は、実際の取引価格の実勢価格より2~3割程度安い価格で算出される仕組みです。

資産のある方が親族に贈与するようなケースでは、現金で贈与するのではなく、不動産投資に取り組んだ数年後の物件を贈与する方が、贈与税に課税される額を少なくできます。

相続税の節税

相続税も贈与税と同じ仕組みで節税可能です。

相続税の計算上、不動産の価格は相続税路線価や固定資産税評価額により算出します。従って、資産を現金で保有し続けるよりも不動産投資の物件を保有している方が、相続税の節税が可能です。

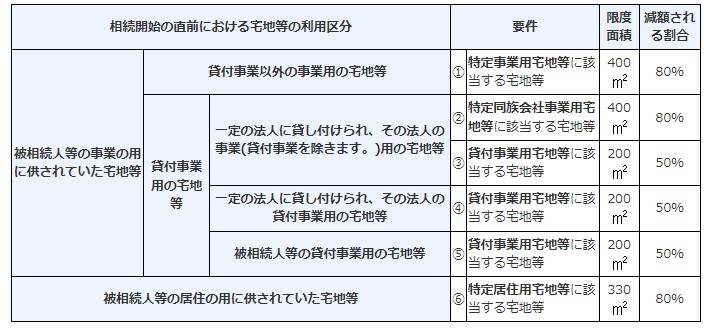

さらに相続税には「貸付事業用宅地等」等の一定の条件を満たすことで納税額を少なくできる小規模宅地等の特例もあります。貸付事業用宅地等を活用すると、土地の200㎡部分を最大で50%減額可能です。

画像引用元:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

法人税の節税

法人が不動産投資を行う場合は、適切な節税戦略で法人税負担の軽減が可能です。法人の場合は、個人のように不動産所得や給与所得等が分かれているわけではありません。そのため、不動産投資で生じた経費は、そのまま経費として計上できます。

他には、法人に複数の不動産を所有させ、法人を相続させて相続税を節税する方法もあります。

不動産投資で節税効果が得られる物件

不動産投資で節税効果を効果的に得るためには、物件選びが重要です。以下では、不動産投資で節税効果が得られる物件をご紹介しますので、ぜひ参考にしてください。

減価償却費が計上できる期間が長い物件

不動産投資の税金対策が有効的な物件は、減価償却費を長期にわたり計上できる物件です。減価償却費を経費として計上すると、毎年の課税所得を減少させることができます。

例えば、建物の構造・用途により耐用年数が長い物件は、長期間にわたり減価償却費の計上が可能になります。

| 構造 | 法定耐用年数 |

|---|---|

| 木造 | 22年 |

| 鉄骨造 | 34年 |

| RC造 | 47年 |

ただし、減価償却費は物件購入にかかった費用のうち、法定耐用年数に沿って定められた額を毎年の経費として計上できる制度です。新築のRC造は47年にわたり経費計上できるメリットがありますが、物件価格が安いと毎年の計上額も小さくなるため注意が必要です。

特に、新築区分マンション等は物件価格が安く、ほとんどがRC造で耐用年数が長くなってしまうため、毎年の計上額が小さくなってしまう点に注意しましょう。

中古マンションや木造住宅

次に不動産投資の税金対策が有効的な物件としてお勧めなのが、中古マンションや木造住宅です。中古物件の場合は、物件取得価格を以下の計算式で算出した年数で割り、毎年の減価償却費を算出します。

| 残耐用年数 | 年数の計算方法 |

|---|---|

| 法定耐用年数の全部経過 | 法定耐用年数×20% |

| 法定耐用年数の一部経過 | (法定耐用年数-経過年数)+経過年数×20% |

例えば、築30年の中古マンション(RC造)の場合は、(47年−30年)+30年×20%=23年と計算します。一方、築30年の木造住宅の場合は、法定耐用年数を経過しているため、22年×20%=4年となる計算です。特に、築30年の木造住宅の場合は、短期間で大きな額の経費を計上できる点がポイントとなります。

「マンション・不動産投資で節税はできる?」の記事で、マンションの不動産投資の節税について解説しているので、ぜひ参考にしてみてください。

不動産投資の税金対策で法人化するメリット

不動産投資は、個人で所有するだけでもメリットがありますが、法人化するとさらにさまざまなメリットを得ることができます。以下では、不動産投資の税金対策で法人化するメリットを具体的に解説しますので、ぜひ参考にしてください。

所得が多い場合は税金対策が有利になる

所得が多い場合は、不動産投資を法人化すると税金対策が有利になります。法人関連の最大税率が33%に対して個人の所得税と住民税を合わせた最大税率は55%になり、個人の所得が高くなると法人の税率より高くなってしまうのです。

そのため、高額な不動産投資収入のある個人が法人化することで、収入に対する税率を下げ、支払う税金の総額を減らすことが可能になります。また、個人の場合は給与所得等との合計で税率が算出されるため、サラリーマンの方で本業の所得が高い場合も法人化した方が節税できるでしょう。

計画的に財産を移転できる

法人化を行うと計画的に財産を移転することが可能です。例えば、子どもを自分の会社の社員にして給与を払うことで、税金対策しながら財産を子どもに移すことができます。

また、将来的に相続を考える段階になった場合も、個人から個人の不動産を相続するより、法人に不動産を所有させ、株式を相続させた方が税金対策できることが多いです。

ただし、相続に関しては法律や税率が変わることがしばしばあります。そのため事前に専門家に相談しておくことが大切です。

不動産投資の税金対策で法人化するデメリット

法人化にはメリットが多い一方で、注意すべきデメリットも存在します。以下では、不動産投資の税金対策で法人化するデメリットを見ていきましょう。

さまざまな諸経費が発生する

不動産投資を法人化する際のデメリットとして、さまざまな諸経費の発生が挙げられます。法人設立には、登記費用や印紙税等の初期費用として20万円程度必要となるのに加え、設立後は税理士に毎年報酬を支払う必要があります。

また、法人で赤字になってしまった場合は、翌年以降に赤字を繰り越すことが可能ですが、個人の給与所得等との合算はできません。通常、赤字の場合は税金は発生しませんが、法人住民税の場合は、赤字でも最低7万円を課税される点にも注意してください。

社会保険への加入が必須になる

法人化すると代表者や従業員は、社会保険への加入が必須です。法人化は、健康保険や厚生年金保険への加入を義務付けられることを意味し、保険料は法人の運営コストとして負担する必要があります。

ただし、社会保険への加入で医療費が安く抑えられたり、将来は支払った額に応じた年金を受け取れるメリットもあります。

不動産投資で税金対策を行う上での注意点

最後に、不動産投資で税金対策を行う上での注意点を見ていきましょう。不動産投資で税金対策を行う上での注意点は以下の通りです。

- 不動産投資の目的を明確化する

- 節税だけにとらわれないようにする

- さまざまな節税方法を行うようにする

下記で、それぞれの注意点を詳しく解説していきます。

不動産投資の目的を明確化する

不動産投資の税金対策を行う上で最も重要なのは、投資の目的を明確にすることです。目的が明確であることは、適切な物件選びや税金対策の計画に直結します。

例えば、キャッシュフローを重視するのか、資産価値の増加を目指すのかにより、投資戦略や対象となる物件の種類が異なります。目的に応じて実施する節税対策も異なるため、不動産投資の目的を明確化しましょう。

節税だけにとらわれないようにする

税金対策は重要ですが、節税だけにとらわれすぎないよう注意が必要です。節税を最優先するあまり、投資の本質的な価値やリスクを見失い、投資成果を損なう可能性もあります。

例えば、不動産投資で赤字になった場合は、不動産所得と給与所得を合算して還付を受けることが可能です。収益を得るために不動産投資を始めるはずが、投資面ではマイナスになってしまったということにならないように注意しましょう。

さまざまな節税方法を行うようにする

税金対策を効果的に行うには、1つの方法に偏らずさまざまな節税方法を行うことが重要です。複数の節税手段を組み合わせることで、より大きな税負担の軽減が期待できます。

例えば、減価償却費の適切な計上・適切な物件の選択・法人化の検討等、さまざまな方法の検討が重要です。

節税方法を総合的に利用すると、最適な税金対策を実現できるでしょう。

投資戦略のサポートは弊社にお任せ

不動産投資は税金対策の観点から多くのメリットがありますが、効果的に活用するには、本記事でご紹介した重要なポイントを理解した上で実施する必要があります。不動産投資の税金対策を効果的に行うには、投資の目的を明確にし、節税を含む総合的な戦略を立てることが重要です。節税だけに固執せず、投資全体のバランスを考慮する必要があります。

また、さまざまな節税手法を組み合わせることで、より大きな効果を得ることができるでしょう。不動産投資の税金対策で法人化する場合は、メリットとデメリットの両方を考慮し、適切な判断を下すことが重要です。

アデプトマネジメントでは、投資戦略をサポートする不動産投資の専門スタッフが揃っております。すでに不動産投資をされている方のお困り事はもちろん、これから不動産投資を始める方のお悩み事も不動産投資の実績が豊富なアデプトマネジメントに、ぜひお気軽にご相談ください。