不動産投資の中でも比較的手軽に投資ができるワンルームマンションは、投資家の間でも注目を集めています。しかし、ワンルームマンション投資には、賃貸収入が不安定であるなどのデメリットも存在するのです。

そこで、多くの投資家が、繰上げ返済を利用して投資物件のローンを早期に完済することで、リスクを軽減しようとしています。この記事では、そんなワンルームマンション投資における繰上げ返済のメリットデメリットについて詳しく解説していきます。

繰り上げ返済の種類や流れ、シミュレーション方法なども解説していくので、ぜひご覧ください。

繰り上げ返済とは

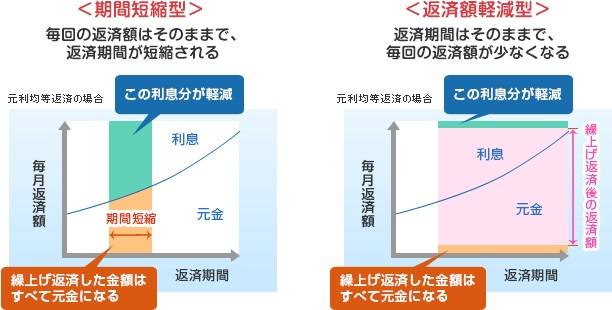

画像引用元:価格.com

繰り上げ返済とは、投資物件におけるローンなどの借入金に対して、通常の返済スケジュールよりも多くの返済を行うことです。毎月の返済金額に加えて、余裕があるときに追加で返済すれば、元本を早く返済して返済期間を短縮できます。

- 期間短縮型

- 返済額軽減型

繰り上げ返済をすれば利息負担が減り、将来的な返済総額の減額が期待できます。ただし、繰り上げ返済をする場合は事前に借入先と相談して、手数料や違約金の有無、返済方法などを確認する必要があります。また、個人の投資目的や資金状況に応じて、繰り上げ返済をするかどうかを慎重に判断することが重要です。

①期間短縮型

期間短縮型とは、借入金の元本を均等に返済するのではなく、返済期間を一定にした上で、毎回の返済金額を変える返済方法です。短期間で借入金を完済できれば返済期間が短縮されるため、利息負担が減少し、将来的に返済総額を抑えられます。

返済能力に見合った返済プランを慎重に検討し、計画的な繰り上げ返済を行えば、より早く借入金を完済できるでしょう。

毎回の返済金額が変わるため、返済計画を立てる際には注意が必要です。

②返済額軽減型

返済額軽減型とは、毎月の返済額を一定に保ちながら、返済期間を長くする返済方法です。借入金の元本と利息を均等に返済するため、毎回の返済金額が安定し、予算管理がしやすいという特徴があります。金額が一定なので、期間短縮型より返済計画が立てやすいのも特徴的です。

一定期間内に借入金を完済できない場合や、月々の返済額を抑えたい場合に適しています。個人の状況に合わせた返済方法を選択しましょう。

返済期間が長くなる分、利息負担が増えて総返済額が増加するので注意してください。

繰り上げ返済するメリットとデメリット

繰り上げ返済について解説しましたが、実際にワンルームマンション投資で繰り上げ返済をする場合は、どのようなメリットデメリットがあるのでしょうか。それぞれ詳しく解説していきます。

繰り上げ返済のメリット

繰り上げ返済のメリットは、期間短縮型と返済額軽減型で異なります。

期間短縮型のメリット

期間短縮型のメリットは、利益負担が減って総返済額が減少する、返済期間が短縮するなどです。完了までの期間が短縮されれば、将来的に余裕のある資金を得られて、将来の不測の事態に対しても備えられるでしょう。

返済額軽減型のメリット

返済額軽減型のメリットは毎月のキャッシュフローを改善する効果が期待できるのが大きなメリットです。金利が上がって負担が増えた、家賃が低下して収入が減ったといった場合に、返済額軽減型の繰り上げ返済は有効といえます。

繰り上げ返済のデメリット

一方、繰り上げ返済のデメリットとしては、返済手数料や違約金がかかる場合があるという点です。繰り上げ返済には、一部繰り上げ返済、全部繰り上げ返済などの種類がありますが、それぞれで手数料や違約金の条件が異なる場合もあります。事前に、銀行やローン会社に確認をしてみてください。

繰り上げ返済のメリット・デメリットまとめ

| 繰り上げ返済の種類 | メリットの内容 | デメリットの内容 |

|---|---|---|

| 期間短縮型 | 総返済額が減少する 返済期間が短縮する |

返済手数料や違約金がかかる場合がある |

| 返済額軽減型 | 毎月のキャッシュフローが改善される |

ワンルームマンション投資の繰り上げ返済のタイミングと返済の流れ

次に、ワンルームマンション投資で繰り上げ返済を行うのに適したタイミングや、繰り上げ返済の流れについて詳しく解説していきます。

繰り上げ返済に適したタイミング

繰り上げ返済に適したタイミングとしては、投資物件の収益性が高い状態のときが挙げられます。つまり、賃料収入が安定しているときに繰り上げ返済を行えば、投資収益に対する負担を軽減できるのです。

また、将来的な金利上昇に備えて繰り上げ返済を行うのも有効といえます。ただし、思いつきで行うのではなく、投資家自身の財政状況やライフプランに合わせて、計画的に繰り上げ返済を行うようにしてくだ

さい。定期的に収支のバランスを見ながら、適切なタイミングで繰り上げ返済を行うのが望ましいでしょう。

マンション投資が収支がプラスでなくていい理由について「マンション投資は収支がプラスでなくても良い?その理由とは」の記事で解説しているので、ぜひご覧ください。

繰り上げ返済の流れ

ワンルームマンション投資において繰り上げ返済を行う場合、まずはローン契約書を確認し、繰り上げ返済が可能かどうかを確認します。繰り上げ返済が可能であれば、繰り上げ返済を行う金額を決定し、ローン会社に申し出ましょう。

申し出た繰り上げ返済額が許可された場合、繰り上げ返済が行われます。繰り上げ返済によって返済額が減少した場合、賃貸収入とのバランスを考慮して、投資収益の見直しを行うようにしましょう。

繰り上げ返済に際しては、手数料や違約金がかかる場合があるため、契約書をよく確認するようにしてください。繰り上げ返済によって返済期間が短縮される場合、返済額が変更される可能性があるため、確定申告における税金の計算方法にも注意が必要です。

繰り上げ返済のシミュレーション方法・事例

繰り上げ返済を行う際は、シミュレーションを行うことで、返済期間や返済金額の変化を予測できます。具体的には、返済シミュレーターを使用する方法が一般的です。返済シミュレーターは、各金融機関のホームページや一般的なシミュレーションサイトで、無料で利用できる場合もあるので、ぜひ活用してみてください。

また、繰り上げ返済の事例についても見ていきましょう。

- (例)借入額1,000万円、金利2%、返済期間25年の場合

毎月の返済額は約4万円となります。繰り上げ返済を毎月2万円行うと、返済期間が約13年に短縮され、返済総額も約1,200万円に減少するのです。これはあくまで一例なので、実際に行う際は、投資収益の見直しや将来的な金利上昇に備えて、計画的に繰り上げ返済をしてください。

マンション投資における金利について「不動産投資ローンの金利相場を紹介|低金利で融資を受けるには?」の記事で解説しているので、ぜひご覧ください。

繰り上げ返済の返済可能金額や手数料

繰り上げ返済には、一度に返済可能な金額の上限や手数料が設定されている場合があります。金額の上限は金融機関によって異なりますが、一般的には元本の一定割合までが上限となっている場合が多いです。

手数料については、一般的には繰り上げ返済の回数や金額に応じて設定されます。一度の繰り上げ返済で手数料が発生する場合もありますが、多くの金融機関では繰り上げ返済を一定回数行った場合に初めて手数料が発生するようになっています。手数料は繰り上げ返済の金額や回数によって異なるため、事前に確認しておくことが重要です。

- 住宅金融支援機構

- 民間の銀行

- メガバンク

ここでは、それぞれの金融機関ごとに見ていきましょう。

住宅金融支援機構

住宅金融支援機構(略称:JHF)は、住宅の購入やリフォームを支援するための公的機関です。ローンの融資やローン減税の申請・審査などを行っており、特に低金利で長期返済が可能な「フラット35」が有名です。

また、ローンの借り換えや繰り上げ返済にも対応しています。住宅金融支援機構の制度を活用すれば、より安定的な繰り上げ返済が可能となる可能性があります。住宅金融支援機構では、全額を繰り上げて返済をするときは手数料がかかりません。

民間の銀行

民間の銀行でも、ローンの繰り上げ返済に対応している場合があります。一般的に、繰り上げ返済を行う場合は、あらかじめ銀行で手続きをしなければいけません。

また、繰り上げ返済を行った場合には、利息が減少するため、返済総額が減少するというメリットがあります。ただし、一部の銀行では、繰り上げ返済に対する手数料が発生する場合があるので、注意が必要です。「一部の繰り上げ返済が1万円から可能」「手数料無料」など、銀行によって条件が異なりますから、繰り上げ返済を検討する場合には、事前に各銀行のルールや手数料などを確認するようにしてください。

メガバンク

メガバンクの中にも、ローンの繰り上げ返済に対応しているところはあります。メガバンクでは、申込方法によって手数料の有無が異なる場合もあるため、事前に確認をしておきましょう。インターネットなら無料、電話なら数千円から、窓口では数万円からなど、金額にかなりの差が生まれる可能性もあります。

メガバンクでの申し込みを検討している方は、それぞれのメガバンクの条件の違いや手数料の違いなどを確認しておくと良いでしょう。

ワンルームマンション投資での繰り上げ返済の注意点

ワンルームマンション投資において繰り上げ返済を行う場合には、いくつかの注意点があるので、実際に行う前に頭に入れておきましょう。ここでは、主な注意点として2つ紹介していきます。

- 常にある程度の預金を確保しておく

- 繰り上げ返済の必要性を検討する

それぞれ確認していきましょう。

①常にある程度の預金を確保しておく

ワンルームマンション投資において繰り上げ返済を行う際には、ある程度の預金を確保しておくようにしましょう。なぜなら、繰り上げ返済を行った後に何か予期せぬ事態が起こった場合、すぐに現金が必要になるかもしれないからです。

例えば、マンションの空室期間が延びたり、急な修繕費が発生した場合などが挙げられます。また、繰り上げ返済を行っても元本が減少するため、将来的には毎月の現金収支が変わる可能性があることも視野に入れておく必要があります。

繰り上げ返済を行う際には、ある程度の預金を残しておくことが賢明です。

②繰り上げ返済の必要性を検討する

ワンルームマンション投資において繰り上げ返済を行う必要性は、ケースバイケースで異なります。例えば、そろそろ売却を考えている場合や完済が近い場合は、繰り上げ返済をする意味がほとんどありません。また、将来的にマンションの売却益が想定できる際にも、繰り上げ返済をする必要性が低くなるでしょう。

一方で、長期的な視野で考えた場合は、繰り上げ返済の必要性が高くなります。繰り上げ返済を行うことで総返済額を減らし、返済期間を短縮できれば、大きなメリットになるでしょう。さらに、将来的な利回りの向上やキャッシュフローの改善など、投資のリスクを軽減する効果も期待できます。

繰り上げ返済の必要性を検討する際には、自身の状況に合わせて判断することが大切です。

繰り上げ返済に迷いがあるならご相談ください

繰り上げ返済は、ローンなどの借入金に対して、通常の予定よりも多くの返済を行うことです。返済期間を一定で毎回の返済金額を変える期間短縮型と、毎月一定の返済額で返済期間を長くする返済額軽減型があります。それぞれでメリットが異なるため、自分に適した方法を選択すると良いでしょう。

しかし、繰り上げ返済では、手数料などがかかる場合があります。手数料は金融機関ごとに異なるため、慎重に検討するようにしてください。また、繰り上げ返済を行う際は、ある程度の預金を常に確保しておく、繰り上げ返済の必要性を考えるなどの注意点もあります。

ワンルームマンション投資における繰り上げ返済にお悩みの方は、ぜひアデプトマネジメントにご相談ください。アデプトマネジメントでは、不動産の買取・仲介・賃貸管理だけでなく、コンサルティングなども行っております。

ワンルームマンション投資で悩んでいる、繰り上げ返済を検討している方は、ぜひお問い合わせフォームからご相談ください。